Блог им. Kitten |Промежуточные выводы

- 15 декабря 2022, 21:32

- |

— Блок данных США.

Розничные продажи и производственный индекс ФРБ Филадельфии вышли провальными.

Порадовали только первичные заявки по безработице, но рынок труда замедляется в последнюю очередь, когда рецессия бушует в полном разгаре.

Реакция рынка на провальный блок данных США была на уход от риска, фонда упала, т.к. инвесторы поняли, что обещания Пауэлла о замедлении темпа повышения ставок связаны с ожиданием рецессии, не говоря о том, что Пауэлл вчера завил, что если в случае рецессии инфляция останется высокой, то приоритет ФРС будет на обретении контроля над инфляцией, т.е. в текущей ситуации при рецессии рынки могут не дождаться от ФРС помощи в виде снижения ставок.

Страх рецессии на фоне продолжения ужесточения политики ФРС или просто отсутствия снижения ставок дает двойной негатив.

— Заседание ВоЕ.

Было полностью голубиным.

Невзирая на повышение ставки на 0,50% 2 члена ВоЕ проголосовали за сохранение ставки неизменной, т.к. считают, что уже сделанных повышений ставок было достаточно для возвращение инфляции к цели.

В указаниях по ставкам в сопроводительном заявлении было указано, что может потребоваться дальнейшее повышение ставки, но существуют значительные неопределенности в отношении перспектив.

Глава ВоЕ Бейли заявил, что первые отчеты указывает на то, что падение инфляции может быть сильнее прогнозов, хотя риск ошибки ещё высок.

Единственным позитивом стало повышение прогноза по росту ВВП Британии в 4 квартале до -0,1%квкв против -0,3%квкв ранее.

Фунт упал с пробитием ключевой поддержки, хай перед значительной длительной коррекцией вниз оформлен.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. Kitten |Вводная к заседанию ЕЦБ

- 15 декабря 2022, 14:57

- |

Вводная на заседание ЕЦБ

Общая ситуация

Решение ФРС и риторика Пауэлла была ястребиной.

Голубиным моментом стало признание Пауэлла о возможности перехода на повышение ставки с шагом в 0,25%, но это условно голубиное событие, ибо понятно, что ФРС ждет рецессию и снижение темпа повышение ставок будет в случае сильного замедления экономики США, что само по себе является негативом.

Если при рецессии ФРС продолжит повышать ставки, пусть даже с шагом в 0,25% и не на каждом заседании – это все равно будет на уход от риска с ростом доллара, ибо при рецессии аппетит к риску может быть только в надежде на полный голубиный разворот ФРС с переходом на снижение ставок.

Я ожидаю голубиный разворот ФРС, но не ранее февраля, а скорее не ранее марта, до этого времени доллар скорректируется вверх, а фондовые рынки вниз, причем коррекция будет значительной и пока нельзя исключать обновление лоев по индексам фондового рынка США, перелой 2022 года по евродоллару является базовым сценарием, евро будет хуже рынка, ибо рецессия в Еврозоне неминуема и, скорее всего, она будет гораздо глубже в сравнении с текущими прогнозами.

Для динамики всех рынков важнее политика ФРС, решения других ЦБ это подтанцовка, ВоЕ и ЕЦБ перейдут в режим паузы при рецессии быстрее ФРС.

В связи с этим данные США важнее для динамики рынков, нежели сегодняшние решения ВоЕ и ЕЦБ, которые способны оказать лишь краткосрочное влияние на динамику финансовых инструментов.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ЕЦБ

- 15 декабря 2022, 13:17

- |

Решение ФРС было ястребиным, при прогнозном повышении ставки на 0,50% члены ФРС ожидают потолок ставок на уровне 5,0%-5,25%, что выше максимальных ожиданий рынка на 4,75%-5,0%.

Указания по ставкам и оценка инфляции в сопроводительном заявлении остались неизменными, что также разочаровало рынки.

Риторика Пауэлла в ходе пресс-конференции была ястребиной, Джей сказал, что работа над взятием инфляции под контроль с повышением ставок ещё не закончена, приоритет остается на инфляции даже при рецессии, а главной ошибкой Джей считает неспособность ФРС повысить ставки до необходимого уровня и удерживать их там до снижения инфляции.

Единственным голубиным моментом стало признание Пауэллом возможности снижения темпа повышения ставок до традиционного шага в 0,25%, но сие зависит от данных.

Реакция рынков была смешанная, фондовый и долговой рынки упали, доллар продолжал упорствовать в связи с традиционными потоками капитала против доллара в конце года, а также по причине ожидания ястребиного ЕЦБ сегодня.

( Читать дальше )

Блог им. Kitten |Вывод по ФРС

- 15 декабря 2022, 01:24

- |

Решение ФРС было ястребиным.

Медианные прогнозы указывают на пик ставки на 5,0%-5,25%, что выше ожиданий рынка.

Указания по траектории ставок в сопроводительном заявлении ФРС остались неизменно ястребиными, как и оценка инфляции.

Точечные прогнозы членов ФРС не показали расхождений во мнениях членов ФРС по ставке, за пик на 5,0%-5,25% выступили 10 членов ФРС, при этом 7 членов ФРС видят пик ставки выше этого уровня и только 2 члена ФРС ожидают, что пик ставки будет на уровне 4,75%-5,0%.

Пересмотр прогнозов по траектории ставок с сентябрьского заседания был значительным.

Пресс-конференция Пауэлла была с ястребиным уклоном.

Джей сказал, что работа над снижением инфляции ещё не закончена, ставки нужно будет повысить выше, чтобы взять инфляцию под контроль, самой большой ошибкой Пауэлл считает неспособность ФРС повысить ставки до необходимого уровня и удерживать их там до снижения инфляции.

Комментируя резкое снижение прогнозов по росту ВВП США в 2023 году Пауэлл сказал, что возвращение контроля над инфляцией не может быть безболезненным процессом, рецессия возможна, хотя её можно избежать при быстром падении инфляции, но любом случае рост экономики замедлится, а рынок труда пострадает.

На вопрос о том, что ФРС будет делать в случае рецессии с сохранением высокого уровня инфляции Джей ответил, что приоритет отдает инфляции.

Единственным голубиным моментом можно признать отсутствие отрицания Пауэллом вероятности повышения ставки с февральского заседания по 0,25%, этот вопрос Пауэллу задавали трижды, первый раз Пауэлл ответил «не знаю, зависит от данных». второй «важен пик ставок и длительность сохранения на хаях», в третий раз «возможно будет разумнее двигаться вперед более мелкими шагами после достижения уровня ставок, ограничивающего рост экономики», но при этом он несколько раз давал разные оценки того, достаточно ли текущий уровень ставки ограничивает рост экономики, чтобы перейти на традиционные 0,25% при повышении ставок.

( Читать дальше )

Блог им. Kitten |Вводная на ФРС

- 14 декабря 2022, 21:08

- |

Общая ситуация

Хайп рождественского ралли подходит к концу, осталось максимум полторы недели активной торговли, при этом консервативные инвесторы начнут фиксировать прибыль после заседаний ЕЦБ и ВоЕ в четверг.

Многие финансовые инструменты находятся под ключевыми сопротивлениями/над ключевыми поддержками и если Пауэлл сегодня не принесет рождественские подарки в виде готовности к голубиному развороту ФРС, то фиксирование прибыли может начаться немедленно.

Решение ФРС является самым важным для всех рынков, заседания ЕЦБ и ВоЕ завтра это подтанцовка.

Многие банки ждут ястребиный ЕЦБ, ибо он начал повышать ставки последним, а инфляция в Еврозоне выражается по-прежнему в двузначных числах, но ЕЦБ готов стать на паузу при первом удобном случае и если ФРС будет более голубиным, то логично ожидать аналогии от ЕЦБ.

ВоЕ уже изменил риторику на голубиную на прошлом заседании, жесткая фискальная политика правительства Британии отменила необходимость сильного ужесточения политики ВоЕ, в связи с чем ожидать рост фунта на решении ВоЕ проблематично.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС

- 14 декабря 2022, 15:44

- |

Инфляция потребительских цен США за ноябрь упала ниже ожиданий, что привело к росту аппетита к риску на фоне снижения доллара из-за переоценки рыночных ожиданий по ставкам ФРС.

После публикации отчета CPI США рынки ожидают, что ФРС повысит ставку в феврале на 0,25% против 0,50% ожиданий до отчета, а пик ставки ФРС составит 4,5%-4,75%.

Любопытно, что реакция на рынках началась за несколько минут до публикации отчета CPI США, рост фондового рынка США сопровождался падением доллара, что навело на мысли об утечке данных, но Белый дом и министерство труда отвергли такую вероятность.

Рост фондовых индексов на снижении инфляции CPI США был чрезмерным, фондовые индексы достаточно быстро упали, нивелировав весь рост, что может объясняться опционными играми и сохранением опасений перед ФРС.

Но падение доллара не было отыграно в обратку, что, возможно, вызвано завышенными ожиданиями по заседанию ЕЦБ в четверг, многие банки после инсайдов о том, что рост инфляции в Еврозоне сохранится выше цели ЕЦБ в 2,0%гг до 2025 года включительно начали ожидать повышение ставки ЕЦБ на 0,75% против 0,50% ранее.

( Читать дальше )

Блог им. Kitten |Вводная к открытию недели

- 11 декабря 2022, 23:56

- |

Предстоящая неделя насыщена событиями «первого эшелона», исход которых важен, но очевидно, что даже при исходе событий предстоящей недели на уход от риска на фоне роста доллара, что логично, рынки будут продолжать сопротивляться паническим настроениям до Рождества по причине сезонности.

Первые месяцы нового года будут сопровождаться ростом доллара на фоне ухода от риска из-за нарастания опасений в отношении глобальной рецессии, события предстоящей недели могут усилить или ослабить эту тенденцию, но не смогут отменить её.

Первым важным отчетом предстоящей недели станет инфляция цен потребителей США во вторник.

Этот отчет не найдет своего отражения в прогнозах членов ФРС, но от него зависит риторика Пауэлла в ходе пресс-конференции в среду.

Исходя из тенденции инфляции производителей США и слабого снижения компоненты цен в составе ISM услуг США ожидать сильного падения инфляции CPI США проблематично.

Особое внимание следует обратить на рост инфляции по месяцу, ибо падение инфляции по году связано с высокой базой прошлого года.

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 09 декабря 2022, 23:23

- |

Уходящая неделя была прелюдией к важным ФА-событиям предстоящей недели в виде отчета по инфляции CPI США во вторник, заседания ФРС в среду, заседаний ВоЕ и ЕЦБ в четверг.

На уходящей неделе было всего два важных отчета, и они оба, вслед за ноябрьским нонфармом, подтвердили сохранение сильного инфляционного давления в США, что указывает в пользу сохранения ястребиной риторики ФРС в ходе заседания 14 декабря.

Компонента цен в составе ISM услуг США за ноябрь осталась во флэте нескольких месяцев, а члены ФРС неоднократно подчеркивали, что устойчивость инфляции в секторе услуг заставит пересмотреть прогнозы по потолку ставок на повышение в ходе декабрьского заседания.

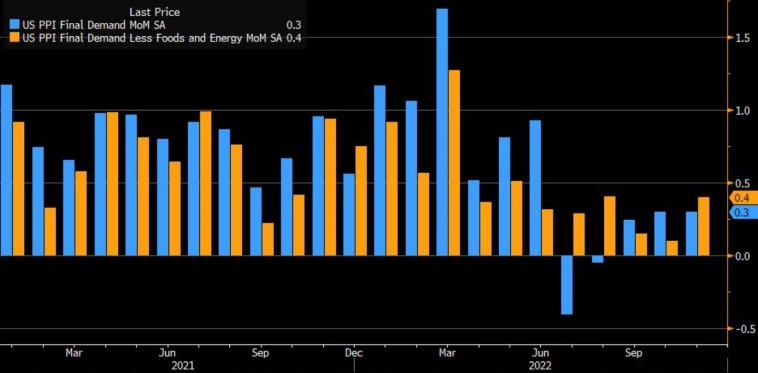

Отчет по инфляции цен производителей США в ноябре тоже не порадовал, падение инфляции по году было меньше ожидаемого, невзирая на высокую базу прошлого года, а рост инфляции по месяцу превысил ожидания:

Рынки ушли в режим флэта до публикации отчета по инфляции CPI США во вторник, который хоть и не повлияет на декабрьские прогнозы членов ФРС по траектории ставок, но окажет влияние на риторику Пауэлла в ходе пресс-конференции в среду.

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 03 декабря 2022, 01:21

- |

Большинство экономических отчетов США, даже отчасти сильный нонфарм, указывают на то, что экономика США держит путь на рецессию.

После Пауэлла, который заявил, что ФРС замедляет темпы повышения ставок, ибо хочет контролировать влияние на экономику предыдущих повышений ставок, дабы не спровоцировать рецессию, инвесторы решили, что им выдан билет на рождественское ралли.

На самом деле Пауэлл не был уж таким голубиным, а нонфарм с таким ростом зарплат не должен был привести к такому быстрому откупу акций, ГКО США и продажам доллара, но декабрь это сезонность, если есть хоть малейший повод для аппетита к риску – рынки его отыгрывают.

Пауэлл такой повод дал, хотя он по-прежнему ожидает, что потолок ставок ФРС будет выше сентябрьских прогнозов, а рынок труда и спрос нужно убить для возвращения инфляции к цели.

Будет ли возврат Пауэлла к более ястребиной риторике?

( Читать дальше )

Блог им. Kitten |Вывод по Nonfarm Payrolls

- 02 декабря 2022, 19:25

- |

Отчет по рынку труда США за ноябрь вышел сильным, но внутренности указывают на временный рост найма, при этом существенных структурных изменений на рынке труда не произошло, ибо уровень участия в рабочей силе упал, причем за счет основной рабочей силы в возрасте 25-54 года, что является признаком замедления рынка труда.

Рост зарплат был очень сильным, но количество рабочих часов сократилось, что может говорить о росте зарплат за счет выходного пособия при увольнении.

Если не всматриваться во внутренности отчета, то он на более ястребиный ФРС, в любом случае ФРС теперь необходимо получить несколько отчетов для снижения опасений по росту инфляции со стороны рынка труда, а значит на декабрьском заседании Пауэлл будет обеспокоен возвращением зарплат к хаям цикла.

В любом случае, сильный ноябрьский нонфарм должен снизить аппетит к риску до публикации других главных экономических отчетов, первым из которых станет ISM услуг в понедельник и в центре внимания будет компонента цен, ибо инфляция в секторе услуг остается главной головной болью ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс